La hausse des taux des crédits immobiliers en France se poursuit, notamment à cause de la remontée du taux d’emprunt d’Etat à 10 ans, réduisant ainsi le nombre de projets d’emprunt immobilier sur le territoire français.

Quelle est la situation du marché du crédit immobilier en France ? Comment en profiter ? Comment faire des économies sur votre emprunt ? On vous dit tout dans cet article.

Situation du marché du crédit immobilier en France

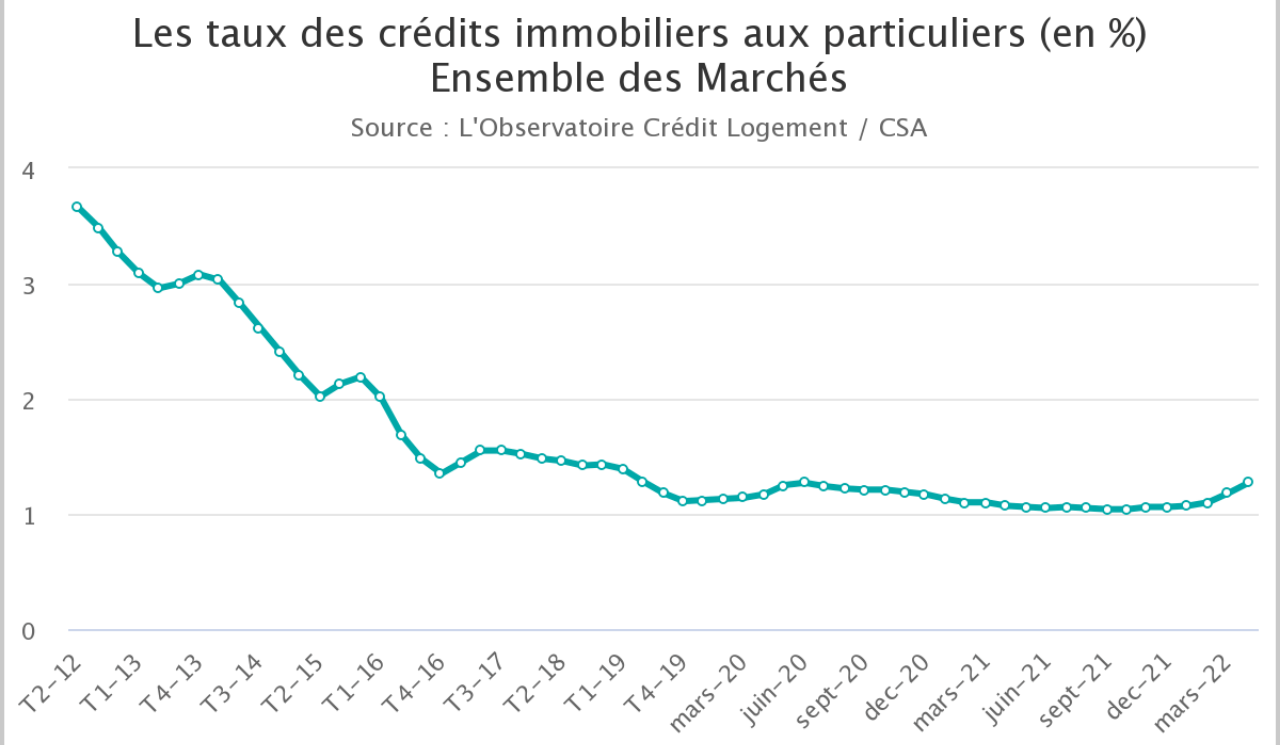

Les taux continuent d’augmenter depuis la fin de l’année 2021 et connaissent une accélération depuis quelques mois comme le montre le graphique suivant de l’Observatoire Crédit Logement / CSA.

Après avoir atteint 1,18 % en mars 2022, le taux moyen des crédits immobiliers aux particuliers est passé à 1,27 % en avril 2022. Cette remontée des taux, associée à la dégradation du pouvoir d’achat des ménages français à cause de la forte inflation, entraîne une baisse de la demande de crédit, sans oublier le déclenchement de la guerre en Ukraine qui a fortement impacté le moral des ménages français.

La demande est donc moins importante. À cela, il faut ajouter une offre qui baisse également.

Les établissements financiers doivent, en effet, respecter les recommandations du Haut Conseil de Stabilité Financière (HCSF), notamment le changement du taux du coussin de fonds propres contra-cyclique pour la France qui est récemment passé de 0 % à 0,5 %.

On obtient donc une baisse du nombre de prêts accordés avec un recul de 14,5 % en glissement annuel de mars à avril 2022.

Il est aussi important de noter que le marché se transforme. Avec la hausse des taux et les nouvelles exigences à respecter, les banques accordent plus facilement des prêts aux emprunteurs plus aisés ou qui détiennent un apport personnel plus important. Il y a donc un déplacement de la demande de crédit vers les tranches de revenus supérieures.

Comment faire des économies sur son emprunt avec la Loi Lemoine ?

À partir du 1er juin 2022, tout emprunteur pourra résilier son assurance emprunteur et en changer à tout moment grâce à la Loi Lemoine. Cette dernière vise à proposer un « accès plus juste, plus simple et plus transparent au marché de l’assurance emprunteur ».

Les emprunteurs pourront désormais optimiser les prix et les garanties de leur assurance de prêt immobilier en fonction de leurs situations personnelles et de leur état de santé.

Pour rappel, l’assurance emprunteur est une assurance généralement exigée par l’établissement financier qui vous accorde un crédit. Cette assurance garantit la prise en charge de vos échéances (en partie ou en totalité) lorsque certains événements impactant votre capacité à rembourser votre prêt surviennent.

Le plus souvent, il s’agit de la perte de votre emploi ou d’une incapacité temporaire de travail (ITT). Dans les cas les plus graves, l’assurance emprunteur couvrira aussi la perte totale et irréversible d’autonomie, l’invalidité permanente ou encore le décès.

Le problème, c’est que ce sont les banques qui sont les acteurs majeurs du marché de l’assurance emprunteur aujourd’hui et qu’elles proposent souvent les tarifs les plus élevés. De plus, elles profitent d’un manque d’information des épargnants qui ne savent pas forcément qu’ils peuvent profiter des services d’un assureur externe, ni comment et quand ils peuvent le faire.

Avec la Loi Lemoine, il sera possible de résilier votre assurance emprunteur à tout moment et de réaliser des économies sur votre emprunt grâce au jeu de la libre concurrence. De plus, vous pourrez choisir une offre qui vous correspond réellement.

Cette loi amène aussi le droit à l’oubli de 10 ans à 5 ans, ce qui peut fortement impacter l’évaluation des risques que vous représentez pour déterminer votre prime d’assurance. Là encore vous pourrez potentiellement faire des économies si vous avez eu des antécédents médicaux, mais qu’ils datent de plus de 5 ans.

Autres astuces pour faire des économies sur son emprunt

Il existe aussi d’autres astuces pour réduire les frais engendrés par votre crédit immobilier. Vous devez par exemple toujours comparer les offres et mettre en concurrence les établissements financiers pour espérer pouvoir obtenir la meilleure proposition. Attention, le taux d’intérêt n’est pas le seul critère à prendre en compte pour déterminer la pertinence d’une offre !

Vous devez aussi regarder la durée du prêt, le montant minimum d’emprunt, le niveau d’apport exigé, les conditions de remboursement anticipé, les modalités de remboursement globales ou encore les frais de dossier ou les frais d’ouverture de compte par exemple.

Sachez également que pour faire des économies sur votre emprunt, vous devez oser négocier ! Les critères que nous venons de mentionner peuvent souvent être modifiés en fonction du profil de l’emprunteur ou de son projet, alors lancez-vous.

Source images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.