Le Plan Epargne Retraite (PER), créé par la loi Pacte, a simplifié les placements retraites pour améliorer leur accessibilité et leur attractivité.

Découvrez dans ce guide la finalité du PER et la composition du Plan d’Épargne Retraite, le public concerné par le PER, et les produits d’épargne retraite remplacés par le PER.

Retrouvez aussi notre vidéo pourquoi ouvrir un PER et toutes nos explications pour savoir comment ouvrir un PER en 2025, comment alimenter son PER, quelles sont les modalités de sortie de ce support, quelle est la fiscalité de ce produit d’épargne, quels sont les atouts et limites du PER, à quoi faut-il prêter attention au moment de choisir un PER, et comment identifier le meilleur PER grâce à notre comparatif PER.

Vous pourrez aussi consulter notre infographie PER ou assurance vie pour déterminer quelle sera l’enveloppe la plus adaptée à votre épargne retraite. Retrouvez dans notre guide PER tout ce que vous devez savoir sur le plan d’épargne retraite avant de souscrire.

Pourquoi ouvrir un PER ? 3 raisons d’investir dans un PER

Le PER, un placement accessible

Le PER a rencontré un franc succès avec plus de 10 millions de plan épargne retraite à l’automne 2024.

Il faut dire que ce placement est proposé par de nombreuses banques traditionnelles, mais aussi les banques en ligne, compagnies d’assurance, ainsi que de nombreux acteurs en ligne spécialisés le plus souvent en assurance-vie et PER.

L’offre PER en 2025 commence à être pléthorique, avec des fonds euros réellement attractifs, de nombreuses unités de compte (UC) proposées, de nombreuses possibilités de gestion sous mandat, avec des frais moins importants qu’au lancement de ce produit.

Le PER, un placement nécessaire

Le Plan Epargne Retraite est un placement tunnel destiné à préparer le financement de la retraite. À la fin de la vie active, on constate généralement une baisse des revenus, les pensions de retraite étant moins élevées que le revenu au cours de la vie active. Ce décrochage existe bien entendu pour les salariés mais il est souvent encore plus marqué pour les indépendants. De plus, le système de retraite actuel pourrait bien évoluer et accentuer ce décrochage.

Même si certaines charges peuvent disparaître à la retraite (crédits immobiliers payés, enfants indépendants financièrement, etc.), d’autres types de dépenses peuvent survenir (voyages, dépendance, etc.). Il est donc essentiel, au cours de sa vie active, de préparer financièrement sa retraite pour pouvoir maintenir son train de vie une fois le cap de la retraite passé.

Le PER, un placement avantageux fiscalement

Le PER est certes un placement tunnel, qui ne permet de toucher les sous placés sur cette enveloppe qu’à la retraite (hors exceptions), mais en contrepartie il permet de bénéficier d’avantages fiscaux particulièrement attractifs.

Ainsi, vous pouvez déduire de votre impôt sur le revenu les sommes placées sur votre PER, dans la limite d’un certain plafond.

Cette mesure en fait un atout considérable pour les contribuables fortement imposés qui anticipent une baisse conséquente de leurs revenus à la retraite. Ainsi, ils bénéficient de réductions d’impôt quand ils sont fortement imposés, et paieront ensuite l’impôt sur le revenu sur ces sommes quand ils les récupéreront avec une tranche marginale d’imposition moins importante.

Mais l’avantage fiscal du PER est aussi intéressant si votre TMI est identique durant la vie active et la retraite car vous bénéficiez pour les sommes placées sur votre plan d’un effet de levier lié au décalage dans le temps de votre imposition. Avec le PER, vous pouvez investir pendant votre vie active de l’argent qui n’a pas été taxé et qui le sera seulement lorsque vous l’aurez fait fructifier. C’est un peu comme si l’administration fiscale vous accordait un prêt à taux 0 pour réaliser des investissements destinés à financer votre retraite.

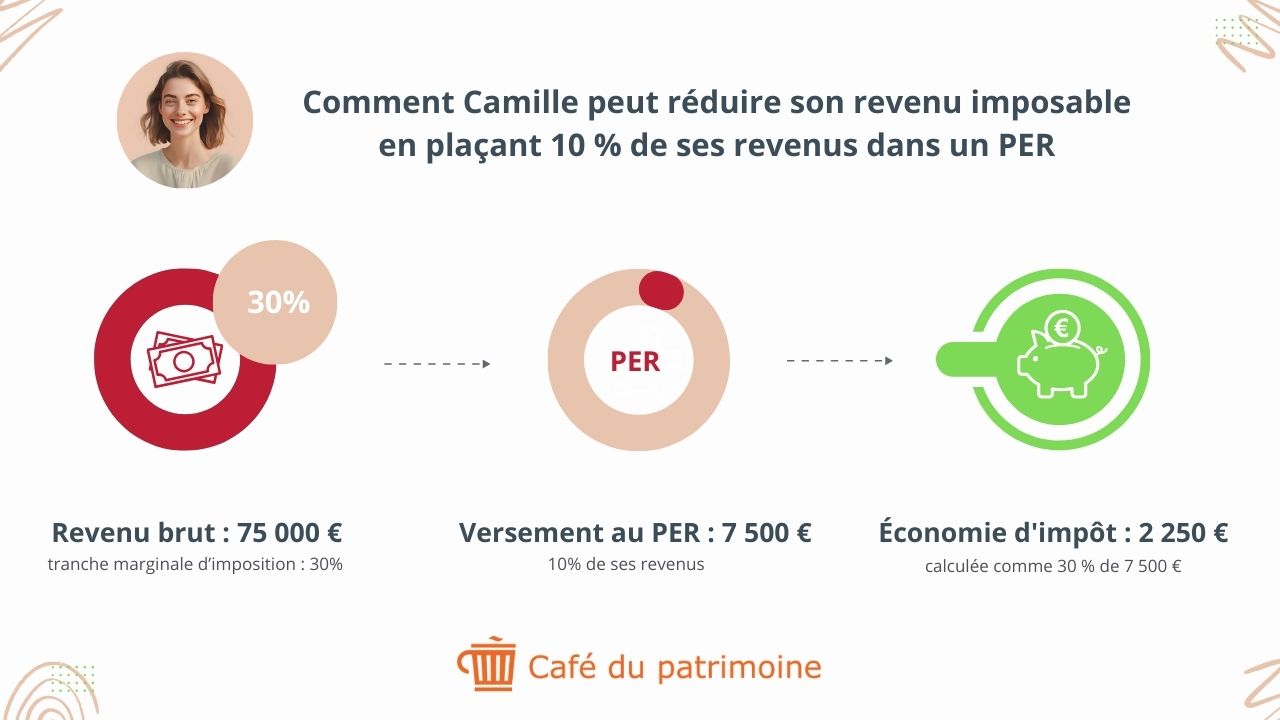

Comment défiscaliser 10 % de ses revenus avec un PER ? Cas pratique en infographie

Comparatif meilleur PER 2025

De très nombreux courtiers PER proposent une offre de PER en ligne, avec généralement un rendement du fonds euros attractif, un large choix en termes d’unités de compte et des frais très raisonnables. Découvrez dans notre comparatif PER en ligne les offres 2025 de différents courtiers pour sélectionner le meilleur PER en ligne 2025.

| Top PER | Les offres du moment | Voir offres |

|---|---|---|

| Jusqu'à 500€ de frais de gestion offerts sur les 3 premiers mois* | Découvrez |

| Jusqu'à 500€ offerts + Bilan patrimonial 100% gratuit* | Découvrez |

| Des classes d’actifs diversifiées (ETF, fonds euros, Private Equity...)* | Découvrez |

| Jusqu'à 400€ offerts* | Découvrez |

| 25€ de frais d’adhésion remboursés* | Découvrez |

| Taux boosté fonds euros PER en 2025 : 4,50%* | Découvrez |

| Les conseils de Marc Fiorentino et de son comité d'investissement | Découvrez |

| +700 supports sur lesquels investir (ETF, private equity, actions, SCPI...) | Découvrez |

PER Goodvest

Le PER Goodvest est un PER dont la gestion pilotée est éco responsable en s’appuyant sur une méthodologie rigoureuse pour sélectionner les actifs. Les investisseurs peuvent retrouver dans leur espace client des informations sur l’impact de leur PER Goodvest comme par exemple les émissions évitées ou encore la trajectoire de réchauffement climatique.

À qui s’adresse le PER Goodvest ? Le PER Goodvest est idéal pour les épargnants qui veulent profiter de la préparation de la retraite pour donner du sens à leurs investissements et financer la transition écologique en déléguant la gestion de leur placement à des experts de la finance durable.

Découvrez

PER Perlib

Perlib propose plusieurs PER et travaille en collaboration avec plusieurs assureurs de renom tels que SwissLife, Abeilles Assurance, Generali ou Gan Assurances. La particularité de Perlib repose sur le fait qu’il s’agit d’un conseiller en gestion de patrimoine en ligne qui effectuera d’abord avec vous un audit patrimonial gratuit et déterminera avec vous quelles enveloppes et quels placements sont le plus pertinents pour votre profil.

À qui s’adresse le PER Perlib ? Perlib s’adresse aux épargnants qui veulent un accompagnement sur mesure, personnalisé, avec un véritable suivi.

Découvrez

PER Yomoni

Le PER Yomoni+ Retraite se caractérise par de bons résultats sur les différents profils de gestion pilotée. Nous apprécions particulièrement la possibilité de pouvoir choisir une gestion profilée à horizon ou non, pour les profils les moins averses au risque qui voudraient rester investi jusqu’au bout sur les marchés financiers. Nous aimons aussi l’enveloppe ETF du PER Yomoni qui affiche des frais très réduits. Enfin, l’enveloppe multi-actifs de Yomoni qui permet notamment une exposition au private equity, à l’immobilier, au fonds euros, est une solution judicieuse pour une diversification de ses avoirs destinés au financement de sa retraite. 3 profils de risques existent, adapté à chaque portefeuille.

À qui s’adresse le PER Yomoni + Retraite ? Le PER Yomoni + Retraite s’adresse à des investisseurs exigeants qui n’ont pas le temps et/ou les connaissances pour investir eux-mêmes leur patrimoine sur les marchés financiers afin de financer leur retraite. L’historique de performance particulièrement attractif de Yomoni, quelles que soient les circonstances de marché en font un acteur incontournable dans le segment des robo advisors.

PER Cashbee

Le PER Cashbee, en partenariat avec l’assureur MIF (Mutuelle d’Ivry la Fraternelle) se distingue par ses frais très peu élevés (0,6 % par an de frais de gestion et aucun frais sur les versements). L’investisseur a le choix entre une gestion pilotée à horizon réalisée par OFI qui affiche de belles performances ; et une gestion libre, avec une cinquantaine d’unités de compte garantes d’une bonne diversification (fonds obligataires, fonds actions thématiques, fonds mixtes, SCPI, private equity, et même ETF et fonds sur l’or et les matières premières ainsi que des produits structurés).

À qui s’adresse le PER Cashbee ? Le PER Cashbee s’adresse aux épargnants qui souhaitent un produit simple, avec des frais réduits, et éventuellement qui désirent centraliser une partie de leurs placements chez le même acteur puisque Cashbee propose aussi des livrets épargne et une assurance-vie. Attention tous ces produits sont accessibles seulement depuis l’application mobile Cashbee.

Découvrez

PER Altaprofits

Le PER Altaprofits, de l’assureur Generali, affiche un fonds euros performant (+3,40 % en 2024), plus de 500 UC (titres vifs, ETF / OPCVM, SCPI / OPCI, Private Equity), le tout avec des frais très raisonnables. Deux modes de gestion sont disponibles : la gestion libre qui permet une autonomie totale avec l’appui d’un conseiller virtuel ou bien la Gestion Pilotée à Horizon Retraite (GPHR) qui s’adapte à vos besoins avec trois profils d’investisseurs et de risque (Prudent, Équilibré, Dynamique).

À qui s’adresse le PER Altaprofits ? Le PER Altaprofits s’adresse aux épargnants à la recherche d’un contrat classique et efficace, avec un excellent rapport qualité/prix.

Découvrez

PER Meilleurtaux

Le PER Meilleurtaux, est identique en tous points au PER Linxea puisqu’il s’agit du même contrat de l’assureur Spirica, mais le distributeur MeilleurTaux propose en plus quelques fonds « maison » comme la SC Meilleurimmo co-créé avec Sofidy, ou encore Meilleurtaux Horizon 2028, un fonds daté géré par Financière Arbevel.

À qui s’adresse le PER Meilleurtaux ? Le PER Meilleurtaux est selon nous, comme le PER Linxea, un excellent choix qui satisfaira les investisseurs les plus avertis et difficiles. L’option MeilleurTaux sera à privilégier si vous souhaitez bénéficier de la gestion pilotée des experts de Meilleurtaux et de l’équipe de Marc Fiorentino.

Découvrez

PER Mon Petit Placement

Le PER Mon Petit Placement, de l’assureur Generali, est un PER proposée par la fintech lyonnaise qui démocratise l’investissement en ligne et qui se distingue par son approche claire et facile à comprendre avec des portefeuilles pré-construits investis en fonds euros et OPCVM.

À qui s’adresse le PER Mon Petit Placement ? Le PER Mon Petit Placement s’adresse aux jeunes épargnants qui souhaitent dès maintenant commencer à préparer leur retraite, sans trop s’en occuper, avec une gestion pilotée efficace.

Découvrez

PER Linxea

Le PER Linxea, de l’assureur Spirica est un PER avec des frais très faibles, qui permet d’investir sur plus de 750 UC avec une très bonne diversification sur tous les marchés (ETF, SCPI/OPCI/SCI, Private Equity, titres vifs, fonds ISR, …) mais aussi un fonds euros performant sur lequel il est possible d’investir exclusivement. On apprécie aussi la possibilité de choisir entre gestion pilotée, gestion libre ou une combinaison des deux.

À qui s’adresse le PER Linxea ? Le PER Linxea est l’un des meilleurs PER du marché qui s’adresse à des investisseurs exigeants qui attendent le meilleur pour leur placement.

Découvrez

Sommaire :

- À quoi sert le plan épargne retraite ?

- Pourquoi le PER séduit les Français ?

- Qu’est-ce qu’un PER ? Caractéristiques et fonctionnement du plan épargne retraite

- Investir dans le PER : comment choisir le fonds euros ?

- Investir dans le PER : comment choisir les unités de compte ?

- Salarié, indépendant, chômeur : qui peut ouvrir un PER ?

- Comment ouvrir un PER ? Quelles modalités d’ouverture pour un plan épargne retraite ?

- Comment transférer un PERP ou un contrat Madelin vers un PER ?

- Phase d’épargne du PER : quels types de versements sur un PER ?

- Investir dans un PER : quels modes de gestion choisir pour son Plan Epargne Retraite ?

- Investir PER : quels frais pour le PER en 2025 ?

- Comment sortir du plan épargne retraite ?

- Quelle fiscalité pour le plan épargne retraite en 2025 ?

- Combien puis-je déduire grâce à mon PER en 2025 ?

- Quelle est la fiscalité du PER en cas de sortie en rente viagère ?

- Quelle est la fiscalité du PER en cas de sortie en capital ?

- Tableau récapitulatif de la fiscalité du PER à la sortie

- La fiscalité du PER lors du décès du titulaire : un formidable outil de transmission ?

- Quels sont les avantages d’investir dans le PER pour un particulier ? Notre avis

- Quels sont les inconvénients d’investir dans le PER pour un particulier ? Notre avis

- À qui s’adresse le PER ? Notre avis

- Assurance-vie ou PER ? Quelle est l’enveloppe idéale pour préparer sa retraite ? Notre comparatif en infographie

- Quel est le meilleur PER 2025 ?

- Quel faire quand on a souscrit un mauvais PER ?

- Investir dans un PER : nos conseils avant de souscrire son plan épargne retraite

À quoi sert le plan épargne retraite ?

Préparer sa retraite avec le PER

Le plan épargne retraite est un produit d’épargne retraite qui permet de mettre des sous de côté tout au long de sa vie active pour pouvoir bénéficier à la retraite d’un complément de revenus. Les sous ainsi épargnés et les gains réalisés constitueront une somme d’argent que vous pourrez toucher sous forme de capital ou de rentes selon des règles bien précises.

En effet, le plan épargne retraite, enveloppe de retraite complémentaire, vise à se constituer une rente viagère ou un capital disponible à l’âge légal de départ à la retraite ou bien à la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse.

Se constituer des revenus complémentaires à la retraite avec le PER

Il s’agit donc d’une solution d’épargne destinée à bénéficier de revenus complémentaires lors de la retraite afin de réduire l’écart qu’il pourrait y avoir entre vos revenus durant la vie active et vos revenus en tant que retraité. Une nécessité quand on sait que selon l’étude de l’Ipsos Le Cercle de l’Epargne « Les Français, l’épargne et la retraite » Vague 2024, 66 % des sondés se disent inquiet pour le système de retraite français, 50 % se disent inquiet pour leur propre retraite (contre 33 % confiants) et 56 % des actifs estiment que leur pension est ou sera insuffisante pour vivre correctement. Il faut dire que si souvent certaines charges disparaissent à la retraite (fin des mensualités de crédit à rembourser pour sa résidence principale et/ou secondaire, fin du financement des études des enfants, etc.) ce n’est pas toujours le cas et d’autres charges demeurent et de nouvelles se créent aussi parfois, notamment avec le financement de la dépendance.

Simplifier le financement de sa retraite

Le PER a été créé avec la loi PACTE pour agréger et remplacer tous les produits d’épargne retraite existants, nombreux et obéissant à des règles différentes. L’objectif est clair : stimuler l’épargne retraite encore peu développée en France avec une simplification du financement de la retraite grâce à un produit d’épargne retraite unique qui viendra remplacer la nébuleuse des produits d’épargne retraite existants.

Pour ce faire, la loi Pacte a mis l’accent sur la portabilité du PER afin « que les épargnants puissent à terme concentrer leurs encours sur un seul support, s’ils le souhaitent ». Cette réforme devrait en effet sonner le glas du cumul de produits non transférables et participer à la lutte contre la déshérence des produits d’épargne-retraite. En effet, il sera désormais possible de conserver un plan d’épargne retraite à la suite d’un changement de situation et, à l’heure où les carrières professionnelles sont de moins en moins linéaires et les produits d’épargne nombreux et disposant de caractéristiques propres, cette réforme devrait considérablement favoriser le développement de l’épargne retraite.

Pourquoi le PER séduit les Français ?

Le PER, qui avait vocation à concurrencer l’assurance-vie pour la préparation à la retraite en permettant de bénéficier d’avantages fiscaux qui peuvent s’avérer très avantageux comme nous le verrons par la suite, a indéniablement séduit les Français. Selon le Ministère de l’économie et des finances, on compte en effet à fin septembre 2024 plus de 11 millions de titulaires d’un PER pour un encours total atteignant les 119 milliards d’euros.

C’est dire la bonne dynamique de ce placement qui séduit de plus en plus les Français. Cette entrée en matière est donc un véritable succès. Rappelons que le plan épargne retraite a été créé avec la loi Pacte en mai 2019 et que cette enveloppe a été accessible à compter d’octobre 2019 seulement, avec une offre relativement réduite de prime abord, qui tend à s’étoffer, ce qui participe indiscutablement à son succès. Le Ministre de l’économie et des finances, Éric Lombard, dans un communiqué du 18 février 2025, a souligné la réussite de ce nouveau dispositif d’épargne retraite en déclarant : « « Avec plus de 11 millions de titulaires et un encours de près de 119 milliards d’euros, les Français se sont saisis largement du PER pour anticiper leur retraite. C’est un produit flexible et attractif, qui permet à chacun d’épargner en fonction de ses besoins. »

Qu’est-ce qu’un PER ? Caractéristiques et fonctionnement du plan épargne retraite

Perp, Madelin, Perco, …Quels placements regroupe le PER ?

Pour compléter sa pension, il existait auparavant de très nombreux produits, qu’il n’est plus possible de souscrire aujourd’hui mais qu’il est possible de conserver : PERP, Perco, Prefon, contrat Madelin, article 83. Tous ces supports de l’épargne retraite ont en commun un fonctionnement en deux temps : la phase d’épargne pendant la vie active et la phase de versement lors de la retraite. Et les similitudes s’arrêtent bien souvent là. De fait, les modes d’alimentation diffèrent considérablement. Ainsi, le contrat Madelin comme le PERP sont alimentés par le souscripteur seul, tandis que l’Article 83 est abondé par l’employeur. Quant au PERCO, il peut aussi être alimenté par l’entreprise. Et ce n’est pas tout ! Le mode de gestion, la fiscalité ou encore les conditions de sortie ou de réversion diffèrent selon ces enveloppes. Le PER a vocation à remplacer toutes ces enveloppes qui ne sont plus accessibles mais que l’on peut néanmoins conserver si on le souhaite. Il est aussi possible de transférer l’un de ses anciens contrats vers un nouveau PER, ou plusieurs de ses anciens contrats pour mutualiser les anciens contrats d’épargne retraite dans un nouveau PER.

Quels sont les différents types de Plan Epargne retraite ? PER individuel, PER d’entreprise collectif, PER d’entreprise obligatoire

Le PER a vocation à simplifier le paysage actuel de l’épargne retraite en proposant un produit d’épargne unique qui remplace les supports de l’épargne retraite existants.

Mais en réalité, il n’existe pas un Plan Epargne Retraite mais plusieurs PER, qui remplacent les différents produits d’épargne retraite existant.

Ce dispositif est divisé en deux sous-ensembles :

- le PERI pour les produits individuels, regroupant le PERP (plan épargne retraite populaire), les Contrats Madelin (la retraite des travailleurs non-salariés), le Corem (complémentaire retraite mutualiste) et le Préfon pour la fonction publique ;

- le PER collectif pour les produits en entreprises qui a deux segments, un segment universel avec le PERCO et un segment catégoriel à cotisations obligatoires avec les articles 83.

Tableau récapitulatif PER individuel, PER d’entreprise collectif, PER d’entreprise obligatoire

| Type de PER | PER individuel | PER collectif | PER obligatoire |

| Type de versements | Volontaire | Intéressement, Participation, Abondements employeurs, Compte épargne temps | Obligatoire |

| Produit(s) d’épargne remplacé(s) | PERP et Madelin | PERCO | Article 83 |

| Sortie en rentes | Oui | Oui | Oui |

| Sortie en capital | Oui | Oui | Non |

Quelle est la composition du plan épargne retraite ? Compte titres ou contrat assurance ?

Le plan épargne retraite pourra prendre deux formes. Il se présentera sous la forme d’un compte titres dont la liste sera fixée par décret ou bien sous la forme d’un contrat d’assurance de groupe (similaire à un contrat assurance vie).

Le PER individuel est constitué de supports d’investissements variés et peut, comme une assurance-vie ou un contrat de capitalisation, offrir le choix d’investir sur un fonds euros garanti en capital et/ou des supports un unités de compte plus risqués mais aussi potentiellement plus rémunérateurs. Ainsi, le PER permet d’investir sur les marchés actions, obligataire et immobilier.

Pour cela, l’investisseur dispose de supports en unités de comptes variés, qui diffèrent selon les contrats, mais parmi lesquels on pourra notamment trouver :

- des titres vifs ;

- des ETF ;

- des fonds du type OPCVM ;

- de supports de private equity ;

- des SCPI, OPCI et SCI.

Investir dans le PER : comment choisir le fonds euros ?

Comme nous l’avons vu, le Plan épargne retraite, comme une assurance-vie, permet d’investir sur un fonds euros, une enveloppe garantie en capital, majoritairement composée d’obligations.

Quel rendement pour le fonds euros du PER ?

Si ces dernières années la baisse continue du rendement du fonds euros rendait ce placement peu intéressant, les hausses successives des taux directeurs des banques centrales pour tenter d’endiguer l’inflation ont redonné à ce placement un peu de sa superbe. En 2022, pour la première fois depuis des décennies, le rendement moyen du fonds euros est reparti à la hausse (à 1,8 % en 2022 contre 1,3 % en 2021) et la dynamique s’est poursuivi en 2023 avec un rendement moyen du fonds euros à 2,60 %. En 2024, le fonds euros s’est maintenu à des niveaux attractifs malgré l’assouplissement monétaire de la BCE débuté en juin. En effet, le fonds euros a affiché en 2024 un rendement moyen de 2,5 %, quand l’inflation moyenne sur l’année était de 2,00 %. Cette amorce de baisse des taux, encore très récente et progressive, n’a donc pas eu d’impact significatif sur les taux servis en 2024 par les assureurs qui ont souhaité avec leurs fonds euros concurrencer les autres placements à capital garanti (livrets en tête), si besoin en piochant dans leurs réserves de participation aux bénéfices pour séduire les investisseurs qui avaient l’embarras du choix en termes de placement à capital garanti.

À noter : le rendement moyen du fonds euros n’est pas toujours représentatif du rendement perçu par un investisseur. Si certains fonds euros font beaucoup moins bien que la moyenne, d’autres surperforment ce taux moyen, notamment parmi les fonds euros dits alternatifs. Attention, ces fonds euros investis à la fois en obligations mais aussi en actions ou actifs immobiliers par exemple, en contrepartie d’une performance accrue par rapport aux fonds euros classiques, peuvent présenter une durée de blocage des fonds et/ou une obligation de verser une part minimale de son encours sur les supports en unités de compte. Si vous avez opté pour la gestion libre du PER, tenez bien compte de ces caractéristiques au moment de faire votre choix de fonds euros !

Investir dans le PER : comment choisir les unités de compte ?

Même si en théorie le PER permet d’investir sur de nombreuses unités de compte comme les ETF pour le marché actions ou les OPCI pour le marché immobilier, en pratique, la plupart des PER ne proposent à leurs clients qu’une offre (plus ou moins développée) d’OPCVM.

Quels OPCVM choisir pour son PER ?

Ces fonds, gérés activement, bénéficient de l’expertise d’un gérant qui effectue la sélection de valeurs. Les fonds peuvent être très généralistes (actions monde, action Europe, etc.) ou bien beaucoup plus spécifiques avec des fonds thématiques et sectoriels. Si vous avez opté pour la gestion libre, prenez garde à construire un portefeuille suffisamment diversifié et sélectionnez les fonds en tenant compte notamment de la performance relative long terme de l’OPCVM, de son couple rendement-risque, de la solidité financière de la société de gestion qui le gère et des frais pratiqués.

Quels ETF choisir pour son PER ?

L’offre d’UC tend cependant à s’élargir et elle devrait être l’un des critères de sélection de votre PER si vous souhaitez gérer vous-même votre contrat. Vous pourrez notamment privilégier les PER qui permettent d’investir en ETF sur de nombreux sous-jacents et notamment les grands indices boursiers mondiaux.

Comment investir en private equity avec son PER ?

Les unités de compte du PER constituent aussi un moyen de se positionner sur le non coté. En effet, des unités de compte sont spécifiquement destinées à investir en non coté. Vous restez libres d’investir ou non sur ces supports en cas de gestion libre de votre PER mais, dans le cas d’une gestion pilotée, l’investissement dans le non coté est obligatoire depuis le 24 octobre 2024. En effet, la loi industrie verte a obligé les gestionnaires dès l’automne 2024 à intégrer une dose de private equity dans les PER en gestion pilotée, une dose variable selon le profil d’investisseur et l’horizon d’investissement. Ainsi, le profil prudent doit comporter 6 % d’actif non coté si la date de rachat n’intervient pas avant un délai 20 ans. Le profil équilibré doit lui afficher 8 % d’actifs non coté lorsque le départ à la retraite n’intervient pas avant un délai 20 ans. En ce qui concerne les profils dynamiques et dont la date de rachat du PER n’intervient pas avant un délai de vingt ans, le quota d’actifs risqués passe à 12 %. Il grimpe même jusqu’à 15 % pour les profils offensifs disposant de 20 ans avant la retraite.

Salarié, indépendant, chômeur : qui peut ouvrir un PER ?

Le PER individuel est ouvert à tous, salarié comme indépendant. Les travailleurs non-salariés, qui représentent environ 4,6 millions de personnes en France à fin 2023 selon l’URSSAF, sont peut-être toutefois plus sensibles à la nécessité d’épargner pour préparer leur retraite étant donné que leur protection sociale est moins complète que celle des salariés. Les demandeurs d’emploi sont aussi concernés et peuvent donc ouvrir un PER individuel. Bon à savoir : la seule condition pour pouvoir ouvrir un PER individuel est d’être majeur. Il est donc possible d’ouvrir un PER individuel lorsque l’on est retraité.

Le PER d’entreprise collectif qui succède au PERCO est un support d’épargne retraite que les entreprises sont libres de proposer à leurs salariés, même si elles n’ont pas mis en place de plan épargne retraite. Le PER d’entreprise collectif doit être proposé à tous les salariés sans exception mais une condition d’ancienneté de 3 mois minimum peut exister. Notez que tous les salariés ont la possibilité de souscrire à un PER collectif, sans obligation. Cependant, une entreprise peut prévoir dans son règlement une adhésion automatique de tous les salariés. Ceux-ci doivent alors en être informé et peuvent la refuser.

Le PER d’entreprise obligatoire qui succède aux contrats article 83 ne peut lui être refusé par le salarié. L’employeur est libre de réserver ce plan d’épargne retraite à une catégorie définie de salariés, déterminée par des critères objectifs.

Comment ouvrir un PER ? Quelles modalités d’ouverture pour un plan épargne retraite ?

De nombreux acteurs proposent le PER : banque, compagnie d’assurance, mais aussi des acteurs en ligne qui ont récemment élargi leur gamme à ce placement de l’épargne retraite et proposent une offre attractive en termes de supports d’investissements et de tarification. On peut notamment citer Assurancevie.com, Placement-direct, Linxea, Yomoni ou encore Goodvest qui a lancé un PER 100 % compatible avec les accords de Paris.

Il est possible de détenir plusieurs PER. Il est également possible de détenir ses anciens supports d’épargne retraite. Il n’est cependant plus possible d’ouvrir aujourd’hui les anciennes enveloppes que sont le PERP ou le contrat Madelin par exemple.

Pour ouvrir un PER, deux possibilités s’offrent à vous. En effet, vous pouvez ouvrir une nouvelle enveloppe si vous ne possédez pas encore de support d’épargne retraite. Dans ce cas, vous pouvez vous rapprocher d’un intermédiaire financier qui propose ce type de placement et souscrire directement un nouveau produit en effectuant un versement initial.

Vous pouvez aussi transférer les fonds détenus sur un produit d’épargne retraite existant (type Perco, Madelin, Perp) vers un nouveau PER.

Comment transférer un PERP ou un contrat Madelin vers un PER ?

Pour transférer un produit d’épargne retraite vers un PER, vous devrez envoyer par courrier votre demande de transfert à votre compagnie d’assurance en spécifiant bien vos coordonnées et les informations relatives à l’enveloppe que vous souhaitez fermer (PERP ou contrat Madelin) et les informations relatives à celle vers laquelle vous souhaitez que vos fonds soient transférés.

L’encadrement des frais de transfert pour favoriser la portabilité

Afin de favoriser la portabilité entre les différents supports de l’épargne retraite, les frais de transfert d’un ancien produit d’épargne retraite de type contrat Madelin ou PERP vers un PER individuel sont encadrés et ne pourront excéder 1 % des droits acquis. Ils seront même nuls lorsque le contrat a plus de 10 ans ou bien lorsque le transfert a lieu à la date de liquidation de la pension dans un régime obligatoire d’assurance vieillesse ou à la date de l’âge légal de départ à la retraite. Si votre PERP ou votre contrat Madelin approche de la date fatidique des 10 ans, il sera donc souvent judicieux de le conserver quelques semaines ou quelques mois encore avant de le transférer pour bénéficier de l’exonération des frais de transferts.

Phase d’épargne du PER : quels types de versements sur un PER ?

Vous vous demandez comment alimenter régulièrement votre PER et favoriser l’épargne retraite ? Le plan d’épargne retraite pourra être alimenté de trois façons différentes :

-

-

- des versements volontaires de la part du titulaire (PER individuel et PER collectif) ;

- des sommes provenant de l’épargne salariale et notamment la participation, l’intéressement et l’abondement de l’employeur mais aussi les droits inscrits au compte épargne-temps (PER collectif) ;

- des versements obligatoires, du salarié ou de l’employeur (PER obligatoire ou catégoriel).

-

Investir dans un PER : quels modes de gestion choisir pour son Plan Epargne Retraite ?

Gestion pilotée : le mode de gestion par défaut du PER

Par défaut, une gestion pilotée sera appliquée aux sommes investies. Pour rappel, avec la gestion pilotée (ou gestion sous mandat), l’épargnant ne procède pas lui-même à la gestion de ses investissements. Il donne mandat à une société de gestion pour gérer les avoirs détenus sur le PER pour le compte de son client. La société de gestion tient compte dans sa gestion du PER de la durée dont dispose le titulaire du PER avant la retraite. Plus celle-ci est lointaine, plus la société de gestion se tournera vers des actifs plus risqués car plus volatils mais aussi plus rémunérateurs. À l’inverse, plus l’échéance de la retraite approche, plus la société de gestion sécurisera les avoirs du PER en orientant progressivement l‘épargne vers des supports moins risqués comme le fonds euros.

Gestion libre : une option de gestion qui reste possible pour son PER

Il est également possible de détenir un PER en gestion libre et de décider soi-même de son allocation d’actifs. L’épargnant pourra alors choisir sur quels actifs il souhaite investir et procédera aux arbitrages qu’il jugera nécessaire en tenant compte du contexte macro-économique mais aussi et surtout du laps de temps qui le sépare de la retraite. Attention tout de même, la gestion pilotée étant appliquée par défaut au PER, pour ne pas en bénéficier, l’épargnant devra exprimer son choix explicitement.

Investir PER : quels frais pour le PER en 2025 ?

Un plan épargne retraite comporte un certain nombre de frais, variables, qui viendront réduire d’autant la performance du placement. C’est pourquoi il est nécessaire de bien les identifier et de les comparer.

Voici les différents frais qui peuvent s’appliquer au PER :

- Frais d’adhésion : facultatifs, souvent absents de l’offre des acteurs en ligne, les frais d’adhésion oscillent le plus souvent entre 20 et 80 euros.

- Frais sur versements : facultatifs, là encore les acteurs en ligne sont ceux qui le plus souvent ne les appliquent pas, ils sont prélevés à chaque versement effectué sur le plan et peuvent grimper jusqu’à 5 % des sommes versées, ce qui ampute considérablement votre épargne.

- Frais de gestion annuels : applicables aux fonds euros et aux unités de compte, ils servent à rémunérer l’assureur et ne sont généralement pas négociables. Ils oscillent entre 0,6 % et 1,5 %.

- Frais de gestion internes aux unités de compte : variables selon les supports (OPCVM, SCPI, Private Equity, etc.), ils concernent la rémunération de la société de gestion qui gère l’unité de compte. Ils ont tendance à ne pas apparaître car sont prélevés directement et donnent lieu à une réduction du nombre de parts de chacune des UC concernées. Il est possible de connaître leur montant en consultant le DICI.

- Frais d’arbitrage : facultatifs, certains acteurs en ligne ne les appliquent pas, ils interviennent lors d’un ajustement d’allocation (achat-vente d’UC, fonds en euros). Ils peuvent aller jusqu’à 5 % des sommes concernées. Notez que certains contrats permettent de réaliser un nombre défini d’arbitrage gratuits par an et/ou une absence de frais pour les arbitrages entre unités de compte. Attention à bien prendre en compte ces frais si vous optez pour la gestion libre de votre PER.

- Frais d’arrérage : facultatifs, ils s’appliquent sur les sorties en rente viagère et oscillent entre 0 % et 3 % des sommes. Ils sont directement prélevés sur le montant de votre rente.

Il est bien sûr primordial de sélectionner les PER affichant le moins de frais possibles, et les moins élevés.

Il n’est pas rare que les frais des plans d’épargne retraite individuels assurance s’élève à plus de 2 % pour les seuls frais de gestion des assureurs et des sociétés de gestion. Et il ne s’agit pas, comme nous l’avons vu, des seuls frais pratiqués. C’est d’ailleurs l’accumulation des frais qui caractérise ces enveloppes qui pose problème. Pour une plus grande clarté, depuis le 1er juin 2022, les banquiers et les assureurs ont l’obligation de publier sur leur site internet un tableau récapitulatif standard des frais prélevés sur les contrats d’assurance-vie et les plans d’épargne retraite (PER).

Comment sortir du plan épargne retraite ?

Sortie en rente viagère ou en capital lors de la liquidation du PER ?

La loi Pacte instaure une plus grande souplesse dans la récupération des encours. Le plan d’épargne retraite nouvelle version voit son attractivité augmenter avec la généralisation de la possibilité de sortir du placement en rente viagère (c’est-à-dire jusqu’au décès du titulaire) ou en capital (au moins partiellement), ce que ne permettaient pas jusqu’à présent des enveloppes comme le contrat Madelin ou l’Article 83.

Attention toutefois, il devra s’agir de l’encours issu de versements volontaires, de l’intéressement ou de la participation. L’ensemble des versements obligatoires, qu’ils soient le fait du titulaire du plan épargne retraite ou de l’entreprise, feront eux obligatoirement l’objet d’une sortie en rente viagère.

L’harmonisation des conditions de sortie et de réversion : quelles conditions pour débloquer les fonds d’un PER ?

Les produits d’épargne retraite entraînent un blocage des fonds jusqu’à la retraite. Cependant, des situations exceptionnelles permettent de récupérer son capital mais les conditions varient selon le placement. La loi Pacte instaure un changement notable dans ce domaine puisque le PER prévoit une harmonisation des conditions de sortie anticipée du placement, et notamment l’instauration de l’achat de la résidence principale comme condition de déblocage des fonds avant la retraite. Ainsi, il est désormais possible avec le PER de récupérer ses fonds (au moins partiellement) aux mêmes conditions pour l’ensemble des plans épargne retraite, à savoir notamment :

- le chômage ;

- l’invalidité ;

- le surendettement ;

- le décès du conjoint;

- l’achat de la résidence principale.

Décès du titulaire du PER : quelle transmission pour un plan épargne retraite ?

Le décès du titulaire du PER entraîne la clôture de celui-ci. Les sommes détenues sur ce plan seront reversées, sous forme de capital ou de rente, aux héritiers ou bénéficiaire désignés dans le contrat. La réversion se fera selon les règles de l’assurance-vie si le PER est un contrat d’assurance groupe. En revanche, s’il s’agit d’un PER ouvert sous la forme d’un compte titres, alors l’épargne sera intégrée dans la succession.

Notez qu’avec le PER, la réversion au conjoint en cas de décès du titulaire sera appliquée à l’ensemble des dispositifs de l’épargne retraite, ce qui n’est pas le cas aujourd’hui.

Quelle fiscalité pour le plan épargne retraite en 2025 ?

Le plan d’épargne retraite est un placement fiscalement avantageux pour tous les investisseurs quel que soit leur profil. Il permet en effet pour les plus gros revenus et donc les plus gros contribuables de déduire de leur impôt sur le revenu les sommes qu’ils auront placées sur leur plan (dans la limite d’un certain plafond bien sûr). Pour les personnes pas imposables ou peu imposées, elles pourront choisir de ne pas déduire leurs versements de leur impôt sur le revenu et bénéficieront alors d’un avantage fiscal à la sortie du plan, qu’elle soit en capital ou en rentes.

Combien puis-je déduire grâce à mon PER en 2025 ?

La déductibilité des versements volontaires sur le PER de l’impôt sur le revenu

La loi Pacte prévoit la généralisation de la déductibilité des versements volontaires qui permettront aux épargnants de déduire de l’impôt sur le revenu les sommes versées volontairement sur le PER, dans la limite d’un certain plafond.

Pour les salariés, chaque année, il est possible de déduire de ses revenus fiscaux :

- 10 % de ses revenus professionnels, nets de cotisations sociale et de frais professionnels, de l’année précédente ;

- avec une déduction maximale de 37 094 € en 2025.

Pour les indépendants, chaque année, il est possible de déduire de ses revenus fiscaux :

- 10 % de la fraction du bénéfice imposable compris dans la limite de huit fois le plafond annuel de la Sécurité sociale, soit 37 680 euros ;

- 15 % de la fraction du bénéfice imposable compris entre un et huit fois le plafond annuel de la Sécurité sociale, soit un montant déductible plafonné à 49 455 euros en 2025 ;

- ces deux plafonds se cumulent et donc un travailleur non salarié peut donc déduire un maximum de 87 135 euros en 2025.

Vous n’avez pas déduit le maximum autorisé dans l’année ? Il est possible de reporter ces montants durant les 3 années qui suivent. Le plafond de versement d’une année N correspond aux plafonds non utilisés de N-1, N-2 et N-3. D’ailleurs, l’administration fiscale indique dans l’avis d’imposition de l’année N le plafond non utilisé pour les revenus de N-3, N-2 et N-1.

La mutualisation des plafonds entre conjoints peut aussi vous permettre de relever ces plafonds.

De plus, les sommes issues de l’épargne salariale permettront encore de bénéficier d’une exonération d’impôts sur le revenu si elles sont versées sur un plan d’épargne retraite collectif.

Comment défiscaliser 10 % de ses revenus avec un PER ? Cas pratique en infographie

Attention : la déductibilité des versements sur son impôt sur le revenu est possible mais en aucun cas obligatoire. Vous pouvez tout à fait choisir de ne pas défiscaliser vos versements sur un PER. D’ailleurs, si vous ne payez pas d’impôt, vous ne pourrez évidemment pas bénéficier d’une réduction sur votre facture à l’administration fiscale. Mais en cas de non déductibilité des versements sur l’impôt sur le revenu, vous profiterez alors d’avantages fiscaux au moment de la sortie du PER en rente ou en capital. Nous détaillons la fiscalité lors de la sortie dans la partie suivante.

Quelle est la fiscalité du PER en cas de sortie en rente viagère ?

|

Fiscalité du PER pour une sortie en rente viagère |

||

| Déduction ou non des sommes versées sur le PER | Déduction des versements sur le PER de l’IR | Absence de déduction des versements sur le PER de l’IR |

| Mode d’imposition | Imposition en tant que rente viagère à titre gratuit, après abattement de 10 % (IR) mais seule une partie de la rente est imposée aux PS | Selon l’âge, une partie de la rente est imposée à l’IR et PS |

| Montant précis | · 70 % si moins de 50 ans

· 50 % entre 50 et 59 ans · 40 % entre 60 et 69 ans · 30 % si plus de 70 ans |

· 70 % si moins de 50 ans

· 50 % entre 50 et 59 ans · 40 % entre 60 et 69 ans · 30 % si plus de 70 ans |

Déduction des versements sur votre PER de votre revenu imposable

Si vous avez déduit les versements PER de votre revenu imposable, la rente viagère issue du plan d’épargne retraite collectif sera toujours imposée selon les règles applicables aux pensions et retraites mais les prélèvements sociaux seront eux appliqués sur une fraction de l’épargne, comme en matière de rentes viagères à titre onéreux.

En revanche, la rente viagère issue du plan d’épargne retraite individuel sera toujours soumise à l’impôt sur le revenu dans les mêmes conditions que les pensions de retraite versées par les régimes de retraite obligatoires (impôt sur le revenu selon votre tranche marginale d’imposition avec un abattement de 10 %).

Absence de déduction des versements sur votre PER de votre revenu imposable

Si vous n’avez pas déduit les versements PER de votre revenu imposable, la fiscalité de la rente viagère issue du plan d’épargne retraite collectif est la suivante : l’impôt sur le revenu est calculé suivant les règles applicables aux rentes viagères à titre onéreux. Quant à la rente viagère issue d’un PER individuel, la part de la rente correspondant à vos versements volontaires ou provenant de revenus exonérés est imposée suivant les règles applicables aux rentes viagères à titre onéreux (seulement une fraction de la rente est imposable, selon votre âge d’entrée en jouissance de la rente). Le solde est imposé suivant les règles applicables aux pensions et retraites.

En cas de sortie en rente d’un PER collectif, l’imposition sur les versements issus de l’épargne salariale en entreprise (intéressement, participation, abondements des employeurs) est calculé suivant les règles applicables aux rentes viagères à titre onéreux, afin de fiscaliser uniquement la part représentative des produits.

Les versements obligatoires sur un PER d’entreprise ne peuvent être versées que sous la forme d’une rente qui sera imposée à l’IR, suivant les règles applicables aux pensions de retraite et aux prélèvements sociaux.

Quelle est la fiscalité du PER en cas de sortie en capital ?

|

Fiscalité du PER pour une sortie en capital |

||

| Déduction ou non des sommes versées sur le PER | Déduction des versements sur le PER de l’IR | Absence de déduction des versements sur le PER de l’IR |

| Imposition du montant versé | Imposition des montants versés sur le PER imposable à l’IR en tant que rente viagère à titre gratuit, mais sans prélèvements sociaux | Exonération d’IR et de PS |

| Imposition des produits issus des versements | Flat tax à 30 % ou barème de l4IR + PS si cela est plus avantageux pour vous | Flat tax à 30 % ou barème de l’IR + PS si cela est plus avantageux pour vous |

Déduction des versements sur votre PER de votre revenu imposable

En ce qui concerne les sorties en capital, pour le plan d’épargne collectif, les versements fiscalement déduits se verront appliquer le barème progressif de l’impôt sur le revenu tandis que la partie correspondant aux plus-values sera taxée à 30 pourcent via le prélèvement forfaitaire unique.

Pour les sorties en capital d’un plan épargne retraite individuel, là encore, la part de capital correspondant aux versements volontaires est imposé au barème progressif de l’impôt sur le revenu mais la part correspondant aux plus-values sera elle taxée au prélèvement forfaitaire unique de 30 pourcent (flat tax), à moins que vous n’optiez pour l’application du barème progressif de l’impôt sur le revenu + 12,8 %, de prélèvements sociaux si cela est plus avantageux pour vous.

Absence de déduction des versements sur votre PER de votre revenu imposable

Si les versements sur le plan épargne retraite n’ont pas fait l’objet de déductions de l’impôt sur le revenu, alors, pour un PER d’entreprise collectif, le capital sera taxé suivant les règles applicables aux produits en capital (flat tax de 30 pourcent ou bien imposition au barème de l’impôt sur le revenu + 12,8 pourcent de prélèvements sociaux si cela est plus avantageux pour le contribuable).

Pour un PER individuel, si vous n’avez pas déduit de votre revenu imposable les versements effectués sur votre PER, alors, seules les plus-values seront fiscalisées (flat tax à 30 pourcent ou bien barème progressif de l’impôt sur le revenu + prélèvements sociaux si cela est plus avantageux pour vous).

Notez en outre que les versements sur un PER collectif issus de l’épargne salariale en entreprise (intéressement, participation, abondements des employeurs) ne sont pas imposés en cas de sortie en capital.

Tableau récapitulatif de la fiscalité du PER à la sortie

| Modalités de sortie | Imposition du capital avec déduction des versements de l’IR | Imposition du capital sans déduction des versements de l’IR | Imposition de la plus-value |

| Déblocage anticipé pour chômage, invalidité, surendettement, décès du conjoint | Exonération de l’impôt sur le revenu | Exonération de l’impôt sur le revenu | Prélèvements sociaux |

| Déblocage anticipé pour achat de la résidence principale | Barème de l’impôt sur le revenu | Exonération de l’impôt sur le revenu | Flat tax à 30 % |

| Sortie en rentes | Rente viagère à titre gratuit | Rente viagère à titre onéreux | Rente viagère à titre onéreux |

| Sortie en capital | Barème de l’impôt sur le revenu | Exonération de l’impôt sur le revenu | Flat tax à 30 % |

L’avis de Clémence : attention à bien réfléchir avant toute sortie pour optimiser fiscalement votre placement. Par exemple, en cas de sortie en capital après déduction fiscale des versements, vous aurez intérêt à ne pas opter pour des retraits trop importants qui vous feraient basculer dans la tranche marginale d’imposition supérieure.

La fiscalité du PER lors du décès du titulaire : un formidable outil de transmission ?

Rappelons également que rien ne vous oblige à récupérer les sous épargnés sur votre PER et que vous pouvez détenir des sommes sur cette enveloppe au moment de votre décès, voire même vous servir de ce support pour préparer votre succession en mettant de l’argent de côté sur votre PER dans l’optique de votre succession, sans y toucher pendant la retraite. En effet, le PER peut s’avérer être un placement extrêmement efficace pour préparer votre succession, même si en apparence, il semble bien moins avantageux que l’assurance-vie.

Contrairement à l’assurance-vie où c’est l’âge auquel sont effectués les versements qui influe sur la fiscalité, avec le PER, c’est l’âge auquel a lieu le décès de l’épargnant qui influe sur la fiscalité de l’enveloppe. Ainsi, si le détenteur du PER décède avant 70 ans, un abattement de 152 500 euros pour chaque bénéficiaire s’applique sur les capitaux transmis. En revanche, si le détenteur du PER décède après 70 ans, un abattement de 30 500 euros, global aux bénéficiaires non exonérés, s’applique sur les capitaux transmis. Et la part taxable du PER suit le barème des droits de succession.

Compte tenu de l’espérance de vie en France, on pourrait penser qu’il est alors plus avantageux, avant ses 70 ans, de transférer les sommes détenues sur son PER vers un contrat d’assurance-vie qui bénéficie lui d’un abattement de 152 500 euros pour les bénéficiaires pour les versements réalisés avant 70 ans.

Mais, en réalité, en cas de sortie, vous serez taxés au barème de l’impôt sur le revenu sur les sommes que vous avez placés sur votre PER, quant aux gains réalisés, ils seront eux taxés à la flat tax (30 %) ou au barème de l’IR si cela est plus avantageux pour vous. Or, tant que vous ne sortez pas d’argent de votre PER, que ce soit en capital ou en rentes viagères, vous n’êtes pas taxé. Il sera donc souvent bien plus avantageux de les laisser sur votre PER dans une optique de transmission. L’économie ainsi réalisée dépassera bien souvent et très largement le coût fiscal au décès d’un PER intervenant après 70 ans.

Quels sont les avantages d’investir dans le PER pour un particulier ? Notre avis

Préparer sa retraite sur des supports d’investissement diversifiés

Le plan épargne retraite (PER) est un support d’investissement qui permet de préparer sa retraite efficacement en mettant des sous de côté tout au long de la vie active sur des supports d’investissement variés, avec une gestion pilotée prenant en compte votre profil d’investisseur et votre aversion au risque mais aussi et surtout l’horizon d’investissement fixé en prévoyant une sécurisation des avoirs au fur et à mesure que la retraite approche.

En outre, épargner pour sa retraite -et donc le plus souvent avec un horizon de long terme- sur des supports d’investissement variés permet de bénéficier de rendements attractifs (bien supérieurs à un placement à capital garanti) et s’avère être le meilleur moyen de profiter à plein des intérêts capitalisés.

Cependant, si l’on s’en tenait à ces seules considérations, il n’y aurait pas un plus grand intérêt à préparer sa retraite avec un plan épargne retraite qu’avec un contrat d’assurance-vie.

Bénéficier d’avantages fiscaux non négligeables

En réalité, le principal atout du plan épargne retraite réside dans ses avantages fiscaux. Les sommes versées sur votre PER peuvent en effet dans une certaine limite être déduites de votre impôt sur le revenu et cet avantage est loin d’être anecdotique. Retenez tout de même que plus votre tranche marginale d’imposition est élevée, plus votre avantage fiscal sera important. Ainsi, pour 1 000€ versés sur un PER, si vous ne payez pas d’impôt, votre effort d’épargne sera réellement de 1 000 euros. En revanche, si vous êtes dans la tranche à 30 pourcent votre effort d’épargne ne sera plus que de 700 euros et si vous êtes dans la tranche à 45 pourcent, votre effort d’épargne pour 1 000 euros versés ne sera plus que de 550 euros.

Quels sont les inconvénients d’investir dans le PER pour un particulier ? Notre avis

Une offre encore limitée

L’offre de PER commence tout juste à se diversifier avec notamment l’arrivée des acteurs en ligne sur ce segment. Mais l’offre reste encore malgré tout limitée, sans commune mesure avec ce qui existe par exemple en termes de contrat d’assurance-vie. Il peut donc être pertinent d’attendre un peu que la gamme de PER disponible s’élargisse avant de souscrire à ce type de placement si vous ne trouvez pas un contrat qui vous satisfasse vraiment.

Des frais souvent prohibitifs

Le Plan épargne retraite (PER) est un placement relativement coûteux en termes de frais pratiqués par les établissements financiers qui le commercialisent. Nombreux sont les acteurs qui pratiquent frais d’entrée, frais de versement, frais de gestion, sans compter les frais des unités de compte proposées telles que les OPCVM ou les SCPI par exemple. Résultat : le montant des frais annuels est souvent proche des 3 pourcents ! Notez cependant que les acteurs en ligne affichent des tarifs souvent bien plus avantageux.

L’offre de PER tend cependant à s’étoffer et de nombreux acteurs en ligne proposent des PER tout à fait intéressants. Il faut donc savoir se montrer sélectif et ne pas souscrire au premier PER venu.

À qui s’adresse le PER ? Notre avis

PER : un placement pour ceux qui veulent préparer leur retraite

Dès lors que vous disposez d’une épargne de précaution, vous pouvez vous tourner vers le PER pour préparer votre retraite. Mais attention, les sommes versées sur ce placement doivent être destinées uniquement à la préparation de la retraite puisqu’il s’agit d’un produit tunnel. Pour financer d’autres projets, il sera opportun de se constituer un capital sur d’autres placements, adaptés à vos objectifs : par exemple une assurance-vie pour l’achat de la résidence principale, un PEA pour financer les études de vos enfants, un livret bancaire pour financer votre prochaine voiture, etc. Vous ne pourrez pas sortir des sommes de votre PER pour ce type de dépense (sauf achat de la résidence principale, mais comme nous l’avons vu précédemment, ce placement n’est pas le plus adapté).

Le PER est en effet un produit tunnel et vous ne pourrez récupérer les sommes versées sur ce placement qu’à la retraite, ce qui est à la fois une contrainte et un atout. Cela force à se créer une épargne retraite, avec tout de même une possibilité de sortie en cas d’accident de la vie. Et notez que dans ce cas, les sommes ne seront pas imposées, même si vous avez déduit vos versements de votre impôt sur le revenu. Ainsi, le PER est à la fois un moyen de préparer sa retraite, et à la fois un moyen de mettre des sous de côté si jamais vous étiez confronté à des accidents de la vie, tout en bénéficiant d’avantages fiscaux.

PER : un placement adapté aux contribuables imposés

Le PER est un formidable outil de défiscalisation qui permet aux contribuables de faire baisser leur facture au fisc. En effet, il est possible de déduire les versements réalisés sur son PER de son impôt sur le revenu, dans la limite d’un certain plafond bien sûr, que nous vous avons précédemment exposé. Il est donc particulièrement avantageux de préparer sa retraite via cette enveloppe dès lors que l’on est imposé, et surtout si l’on anticipe que son imposition à la retraite sera moindre que pendant la vie active. Mais même dans le cas où votre tranche marginale d’imposition est identique, l’avantage fiscal du PER est intéressant car vous bénéficiez alors pour investir d’un effet de levier en votre faveur. En effet, cela signifie que vous investissez pendant votre vie active de l’argent qui n’a pas été taxé et qui le sera seulement lorsque vous l’aurez fait fructifié. C’est un peu comme si l’administration fiscale vous accordait un prêt à taux 0 pour réaliser des investissements destinés à financer votre retraite.

L’avis de Clémence : si le PER est fait pour vous, il pourra peut-être s’avérer judicieux d’ouvrir plusieurs PER. Attention, cela ne signifie pas que vous pourrez cumuler les plafonds de déduction des versements mais vous pourrez profiter des atouts de différents contrats. Vous pourrez ainsi par exemple opter pour un PER avec une gestion pilotée performante et un autre contrat qui propose un large choix d’UC pour investir librement, ou encore un PER 100 % fonds euros pour les plus averses au risque et/ou les personnes plus proches de la retraite. Vous pouvez aussi ouvrir plusieurs PER pour réaliser plusieurs projets : par exemple un destiné à financer votre retraite et un autre pour préparer votre succession ou comme une assurance pour les accidents de la vie par exemple.

Assurance-vie ou PER ? Quelle est l’enveloppe idéale pour préparer sa retraite ? Notre comparatif en infographie

Un contrat d’assurance-vie et un PER sont deux enveloppes assez proches qui comportent de nombreux points communs mais aussi quelques différences notables, notamment en termes de fiscalité et d’avantages fiscaux. Retrouvez dans notre infographie quelle sera l’enveloppe la plus adaptée à votre profil pour vous constituer votre épargne retraite.

Assurance vie ou PER ? Le match en infographie

Assurance vie vs PER : les produits proposés

Deux supports d’investissement de long terme destinés aux particuliers, tous deux composés d’un fonds euro (peu performant mais sécurisé) et de supports en unités de compte (pas garantis en capital mais potentiellement plus rémunérateurs). Il s’agit donc de véhicules de placement qui permettent de profiter à la fois de la sécurité du fonds euros et du dynamisme des supports en unités de compte.

Produits proposés : match nul

Assurance vie vs PER : les modes de gestion disponibles

Deux modes de gestion : gestion libre pour décider soi-même de ses investissements ou gestion pilotée pour confier la gestion de cette enveloppe à un gérant spécialisé.

Assurance vie : gestion libre par défaut

PER : gestion pilotée par défaut

Mais dans les deux cas, il est possible de choisir.

Modes de gestion disponibles : match nul

Assurance-vie vs PER : la disponibilité des fonds

L’argent placé sur une assurance-vie peut être récupéré à tout moment et offre donc davantage de souplesse.

En effet, l’argent placé sur un PER peut être récupéré à la retraite, sauf cas de déblocage anticipé dû à un accident de la vie (sans imposition) ou à l’achat de sa résidence principale (mais dans ce cas les retraits sont fiscalisés à la TMI).

Disponibilité des fonds : avantage à l’assurance vie

Assurance vie vs PER : la fiscalité

Les sommes versées sur un PER peuvent être déduites de l’impôt sur le revenu, c’est impossible avec une assurance-vie. Dans ce cas, à la sortie, le capital comme les plus-values sont taxés. Le PER permet donc de lisser son imposition dans le temps ce qui s’avère plus avantageux pour les gros revenus qui peuvent épargner en déduisant de leur impôt sur le revenu les sommes placées sur leur PER et qui auront ensuite un revenu bien plus faible à la retraite (et donc moins imposé). Mais vous êtes aussi gagnant si votre TMI est identique pendant la vie active et à la retraite car vous aurez alors bénéficié de l’effet de levier de la réduction d’impôt pour vous enrichir.

L’assurance-vie permet de bénéficier d’avantages fiscaux après 8 ans de détention du contrat avec une taxation des gains (et des gains seulement) à 24,7 % et un abattement annuel sur les gains soumis à l’impôt sur le revenu de 4 600 euros pour une personne seule et 9 200 euros pour un couple (si l’encours tous contrats confondus n’excède pas 150 000 euros pour une personne seule et 300 000 euros pour un couple).

Fiscalité : avantage au PER

Assurance vie ou PER : que choisir selon son profil ?

Si vous souhaitez sortir des fonds quand vous le souhaitez et bénéficier d’une fiscalité plus douce à la sortie, vous préférerez donc l’assurance-vie. En revanche, si vous souhaitez épargner spécifiquement pour votre retraite en défiscalisant et que vous anticipez une perte importante de vos revenus à la fin de votre vie active, le PER doit être envisagé. Rappelons également que l’assurance-vie permet de bénéficier d’avantages fiscaux non négligeables en matière de succession et notamment une exonération de droits de succession jusqu’à 152 500 euros.

Quel est le meilleur PER 2025 ?

Il n’existe pas un meilleur PER qui serait idéal pour tous les types d’épargnant. C’est à vous de déterminer quel sera le meilleur PER en fonction de vos souhaits et besoins. Le meilleur PER, c’est celui qui est le plus adapté à votre profil, à vos usages, à votre sensibilité d’investisseur. Par exemple, inutile de souscrire chez un courtier en ligne si vous n’êtes pas à l’aise avec l’informatique et angoissez de faire un virement depuis l’appli de votre compte en banque.

Vous souhaitez un véritable accompagnement et un suivi avec des experts pour la gestion de votre PER ? Cela est possible, c’est même la spécialité de certains distributeurs de PER comme Perlib ou Nalo.

Vous souhaitez que votre épargne serve à financer la transition énergétique ? Vous êtes attachés à la finance durable et l’aspect éthique est pour vous aussi important si ce n’est plus que la performance financière, il faudra en tenir compte au moment du choix de votre PER, en vous dirigeant vers des acteurs engagés comme Goodvest ou Caravel par exemple.

Il existe toutefois, indépendamment de ces considérations, quelques éléments clés à bien garder en tête pour choisir son PER et remarquer quels plans sortent du lot. Café du Patrimoine vous expose ici les différents points à examiner pour déterminer quels sont les meilleurs contrats du marché.

Un fonds euros attractif

D’abord, le fonds euros doit afficher un historique de performance intéressant, c’est-à-dire supérieur à la moyenne de rendement du fonds euros constaté ces dernières années. Même si cela est rare, certains PER ne proposent pas de fonds euros. Faites donc attention à ce point si l’investissement en fonds euros est quelque chose qui vous tient particulièrement à cœur. À l’inverse, si vous êtes peu averse au risque et que vous envisagez d’investir la totalité de vos avoirs en UC, l’absence de fonds euros ne vous pénalisera pas, ni d’ailleurs une performance faiblarde du fonds euros ou des frais de gestion un peu élevés sur le fonds euros.

Un large choix d’unités de compte

Il est essentiel de pouvoir investir via les unités de compte sur les marchés actions en respectant une diversification sectorielle et géographique. Par conséquent, les unités de compte devront vous permettre d’investir sur de nombreuses places boursières mondiales. Selon vos préférences, vous devrez être à même de choisir parmi le type d’actifs qui vous convient le mieux entre ETF ou OPCVM. Il pourra également être intéressant, toujours dans une logique de diversification, de se positionner sur le marché des matières premières via des trackers par exemple, ou bien sur le marché immobilier via des SCPI ou SCI. Certains PER permettent même d’investir sur des produits structurés. Prêtez particulièrement attention à tous les supports en unités de compte disponibles si c’est quelque chose d’important pour vous. Après tout, ce sont grâce à ces supports que vous serez en mesure de dégager des rendements intéressants dans la durée et ainsi financer votre retraite.

Une gestion pilotée performante

Si vous ne souhaitez pas gérer vous-même votre PER, par manque de temps ou par méconnaissance des marchés financiers, ou pour toute autre raison, cela est totalement acceptable, mais il faudra alors bien examiner la gestion pilotée proposée par le PER. Elle doit vous permettre de valoriser votre capital dans la durée en affichant un rendement attractif. Vous pourrez aisément comparer l’historique de performance des différents PER, mais aussi prêter attention au rendement cible de la gestion pilotée si celui-ci est communiqué. Attention à toujours bien vérifier la performance indiquée pour votre profil d’investisseur, car les rendements peuvent considérablement varier d’un profil à l’autre.

Des frais raisonnables

La performance du placement peut être grignotée par les frais pratiqués. Il vous faudra donc être particulièrement vigilant sur cet aspect. Par exemple, si les frais sur versements sont de 2,66 % et le rendement moyen du fonds euros de 1,33 %, cela signifie que pour 1 000 euros placés, seuls 973 euros fructifieront. Autrement dit, il faudra 2 ans pour retrouver ses 1 000 euros investis initiaux !

De manière générale, retenez que l’offre des acteurs en ligne est bien moins chère que celle des acteurs traditionnels. Privilégiez les contrats pratiquant 0 frais d’entrée et 0 frais de versement mais aussi 0 frais d’arbitrage et soyez très vigilant aux frais de gestion annuels. Toutefois, les frais d’entrée peuvent parfois correspondre à un accompagnement parfois salutaire pour le souscripteur, selon sa situation. Ou bien les frais peuvent être relativement élevés s’il existe une méthodologie de sélection très rigoureuse des fonds dans une optique d’investissement durable, ce qui nécessite du temps et une expertise renforcée des équipes qui effectuent ce travail et dans ce cas des frais élevés pourront être justifiés. L’essentiel est que vous en ayez pour votre argent.

Un canal d’investissement adapté

Les PER des acteurs en ligne sont clairement à privilégier pour leur politique tarifaire avantageuse et leur large gamme de supports d’investissement si vous êtes à l’aise avec l’investissement en ligne et n’avez pas peur de choisir votre placement en toute autonomie. Si ce n’est pas le cas, il faudra en revanche peut-être envisager les PER physiques qui s’appuient sur un réseau physique de proximité, offrant à une clientèle qui n’a pas l’habitude d’épargner en ligne, une écoute et des conseils. Si vous choisissez un PER chez un courtier en ligne, attention à l’interface qui doit être claire et intuitive pour pouvoir réaliser versements et arbitrages facilement et rapidement.

Comparatif meilleur PER

| Top PER | Les offres du moment | Voir offres |

|---|---|---|

| Jusqu'à 500€ de frais de gestion offerts sur les 3 premiers mois* | Découvrez |

| Jusqu'à 500€ offerts + Bilan patrimonial 100% gratuit* | Découvrez |

| Des classes d’actifs diversifiées (ETF, fonds euros, Private Equity...)* | Découvrez |

| Jusqu'à 400€ offerts* | Découvrez |

| 25€ de frais d’adhésion remboursés* | Découvrez |

| Taux boosté fonds euros PER en 2025 : 4,50%* | Découvrez |

| Les conseils de Marc Fiorentino et de son comité d'investissement | Découvrez |

| +700 supports sur lesquels investir (ETF, private equity, actions, SCPI...) | Découvrez |

Que faire quand on a souscrit un mauvais PER ?

Si votre PER ne vous convient pas, parce que les frais sont excessifs, ou que les supports en unités de compte ne vous satisfont pas, ou que vous jugez l’interface trop compliquée et avez du mal à investir, ou pour n’importe quelle autre raison, Il est toujours possible d’en changer. Un PER se transfère. Il est possible de se tromper sans que les conséquences soient trop lourdes. Il est moins grave d’avoir souscrit un mauvais PER pour financer sa retraite que d’avoir acheté un mauvais investissement locatif pour financer sa retraite.

Comment transférer un PER ?

Pour transférer un PER, il conviendra de d’abord ouvrir votre nouveau PER sur lequel vous souhaitez que votre épargne retraite soit transférée. Ensuite, vous devrez envoyer votre demande de transfert au gestionnaire de votre ancien contrat. Nous vous recommandons d’opter pour un recommandé avec accusé de réception. Vous devrez dans ce courrier lui préciser l’établissement et le contrat vers lequel vous souhaitez transférer les fonds. L’établissement gestionnaire de votre ancien contrat dispose alors, à compter de la réception de votre demande, de 3 mois pour vous communiquer la valeur des fonds, frais de transfert déduits. Vous disposez alors vous d’un délai de renonciation d’un mois, notamment si vous souhaitez contester ce montant (frais, performances, etc.), au terme duquel le gestionnaire de votre ancien PER doit procéder au versement des fonds dans le mois qui suit.

Le transfert d’un Plan Épargne Retraite PER vers un autre est gratuit si le produit a été détenu pendant au moins 5 ans. Sinon, les frais de transfert sont plafonnés à 1 % de l’encours du contrat.

Investir dans un PER : nos conseils avant de souscrire son plan épargne retraite

S’assurer que le PER correspond à vos attentes en matière de durée d’investissement

D’abord, il est important de rappeler que le PER est ce que l’on appelle un placement tunnel, c’est-à-dire que les sommes épargnées sur ce support ne pourront être récupérées avant votre retraite. Les retraits anticipés sont encadrés et limités. Toutefois, il faut souligner que l’achat de la résidence principale peut constituer un motif de récupération des sommes détenues sur le PER qui, de ce fait, peut servir à se constituer un apport pour financer l’acquisition de sa résidence principale. Rappelons que dans ce cas, les sommes retirées sont taxées. Cet afflux d’argent pourrait même vous faire basculer dans la tranche marginale d’imposition supérieure. Les cas sont cependant plutôt rares car il existe un système de quotient des revenus exceptionnels pour éviter ce basculement. L’impôt correspondant au revenu exceptionnel net est alors calculé en ajoutant 1/4 de votre revenu exceptionnel à votre revenu habituel.

Attention tout de même, malgré cet assouplissement des règles de sortie anticipée du plan épargne retraite concernant l’achat de la résidence principale, il reste difficile de sortir de cette enveloppe, peu flexible, qui prévoit relativement peu de retraits anticipés et ne permet pas toujours de récupérer sa mise en cas de difficultés personnelles (comme un divorce par exemple) ou professionnelles.

Pour les épargnants qui voudraient préparer leur retraite tout en bénéficiant de plus de souplesse en termes de retrait anticipé ou voudraient pouvoir réaliser des retraits partiels au cours de la vie du produit, il est recommandé de privilégier un contrat d’assurance-vie.

Défiscalisation PER : prendre en compte votre tranche marginal d’impôt sur le revenu

Le PER n’offre pas réellement in fine de réductions fiscales puisque si vous pouvez déduire vos versements PER de votre impôt sur le revenu, la sortie en rente ou en capital sera elle taxée. À l’inverse, si vous ne déduisez pas vos versements sur le PER de votre impôt sur le revenu, alors vous pourrez bénéficier d’avantages fiscaux au moment de la sortie. C’est pourquoi, il est plus juste de considérer que le PER fonctionne comme un outil de lissage de son impôt sur le revenu dans le temps. Pour bon nombre d’épargnants, il ne sera donc pas plus judicieux de préparer sa retraite avec un PER qu’avec un autre placement de type contrat d’assurance-vie, si ce n’est que la taxation est différée dans le temps et ce « moratoire sur l’impôt sur le revenu » pendant la durée de la vie active vous permet de faire fructifier ces sommes jusqu’à votre retraite.

En revanche, le PER est réellement avantageux pour une catégorie d’épargnants bien précise : ceux qui se situent dans les tranches marginales d’imposition les plus hautes (30 % et plus) et qui connaîtront une forte baisse de leurs revenus à la retraite. Ainsi, ils pourront au cours de la vie active faire baisser leur impôt sur le revenu et ensuite profiter de revenus complémentaires à la retraite, peu voire pas du tout taxés. Le PER est donc un produit d’épargne retraite particulièrement attractif pour les professions libérales par exemple qui peuvent connaître une différence très importante de leurs revenus entre vie active et retraite. Le PER est particulièrement recommandé pour ces profils en fin de carrière car l’argent sera alors bloqué relativement peu de temps et aura permis de défiscaliser au moment où l’on gagne le plus.

Dresser un comparatif plan épargne retraite (PER)

Avant de souscrire un plan épargne retraite, il convient de ne pas se précipiter et bien étudier l’offre, notamment la gamme de PER en ligne qui s’avère particulièrement intéressante.

Ainsi, il sera judicieux de favoriser les PER faisant preuve de souplesse en termes de versements (réguliers ou non) et pour lesquels déposer des fonds est relativement aisé. Faites bien attention si vous souhaitez gérer vous-même votre plan épargne retraite qu’une gestion libre soit proposée. La gestion du PER et les arbitrages (si vous n’avez pas opté pour la gestion pilotée) doivent être relativement simple. C’est le cas de la plupart des PER en ligne qui permettent en quelques clics de se positionner sur un actif ou de procéder à un virement vers son PER. En revanche, cela peut être bien plus compliqué chez un acteur traditionnel.

Soyez également attentif à la qualité du service client et notamment à la pertinence des réponses qui seront apportées à vos questions.

Privilégiez un PER qui vous donne accès à de nombreux supports en unités de compte et notamment des fonds indiciels comme les trackers qui vous permettront d’être investi à moindre coût sur le marché actions, l’une des classes d’actifs les plus performantes sur le long terme. Il peut également être intéressant de sélectionner un PER donnant accès à des SCPI qui vous permettront de vous positionner sur le marché immobilier, très attractif lui aussi sur le long terme.

Enfin, il conviendra d’être particulièrement vigilant aux frais et de privilégier les contrats n’affichant pas de frais sur versement ni de frais d’arbitrage, des frais de gestion faibles ainsi que des frais d’arrérage raisonnables en cas de sortie en rente.

En dernier lieu, nous ne pouvons que trop vous recommander de sélectionner un assureur connu et reconnu, qui ne fera pas défaut. Après tout, vous comptez sur lui pour vous apporter des revenus complémentaires à la retraite.

Quelques questions sur le PER ?

Qu’est-ce que le PER ?

Le plan d’épargne retraite (PER) est un placement qui permet de se constituer des revenus complémentaires pour la retraite lors de sa vie active, en bénéficiant d’avantages fiscaux.

À qui s’adresse le PER ?

Le PER s’adresse à tous : salariés, indépendants, demandeurs d’emplois. Il est particulièrement recommandé aux contribuables lourdement imposés durant la vie active qui anticipent une baisse importante de leurs revenus à la retraite.

Quel est le plafond du PER ?

Il n’existe pas de limite en termes de sommes détenues sur le plan épargne retraite. En revanche, il existe un plafond de déduction des versements sur le PER de son impôt sur le revenu. Sachez que le plafond de défiscalisation s’entend pour le foyer fiscal et tous PER confondus.

Quel est le taux du PER ?

Le PER n’a pas de taux fixe étant donné la variété potentielle des supports d’investissement qui le composent (fonds euros et unités de compte notamment) et qui fluctuent à la hausse ou à la baisse selon les orientations des marchés.

*Voir condition sur le site

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.