L’immobilier va de record en record. Les prix atteints en région parisienne et dans les grandes agglomérations françaises laissent songeur. Arrive-t-on en fin de cycle ? Café du Patrimoine vous présente dans cet article 3 raisons de penser que la fin de la hausse n’est pas loin.

Le marché immobilier : un marché cyclique à Paris et partout ailleurs

Comme les marchés financiers, le marché immobilier est un marché cyclique dans lequel alternent phases ascendantes et descendantes. Même si la dernière décennie a tendance à nous faire oublier que le marché immobilier peut aussi être baissier, c’est bien le cas.

Ainsi, le rapport Évolution du prix de l’immobilier sur le long terme publié en octobre 2019 par le Conseil Général de l’Environnement et du Développement Durable (CGEDD), montre-t-il bien que le marché de l’immobilier est loin d’être un long fleuve tranquille.

Prix des logements à Paris et en France

Et c’est bien l’ensemble du marché immobilier qui est concerné. Il est vrai que les prix ont tendance à augmenter plus vite et plus fortement à Paris et dans l’agglomération parisienne que dans le reste de la France depuis quelques années. Mais cela ne fait pas de Paris et sa région une zone sans danger. D’ailleurs, de 1991 à 1998, l’immobilier parisien a chuté de plus de 40 % selon les chiffres des notaires parisiens.

Il n’y a donc pas de secteur « protégé » et aucune raison, étant donné le caractère cyclique du marché immobilier, qu’une baisse ne succède pas à la hausse continue des dernières années.

La hausse du prix de l’immobilier portée par des taux très bas

Les prix de l’immobilier sont aujourd’hui soutenus par les taux d’intérêt de prêts immobiliers faibles. Ces taux sont la conséquence des politiques accommodantes des banques centrales et particulièrement de la Banque centrale européenne (BCE).

Pour relancer l’économie, elles incitent les établissements bancaires à prêter leurs liquidités aux particuliers (notamment via le crédit immobilier) et aux entreprises en fixant des taux directeurs et des taux de dépôt très bas (voire négatifs). Ainsi, il coûte à une banque de placer son argent dans un coffre de la banque centrale ou de le prêter à une autre banque. Elle préfère donc le prêter à un particulier qui voudrait financer l’achat de son logement, même à un taux très faible, dicté par la concurrence entre les établissements bancaires.

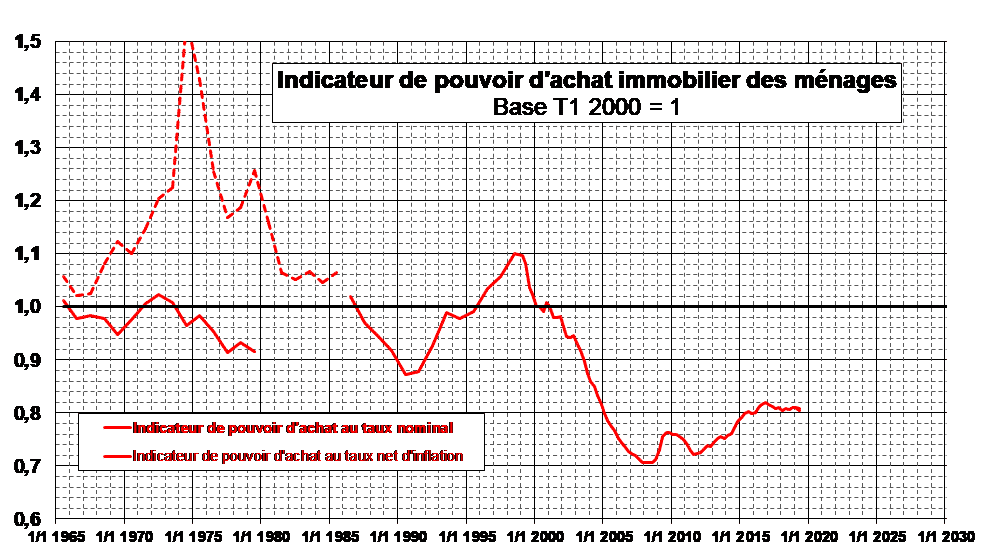

Ces taux bas dopent artificiellement le pouvoir d’achat immobilier des ménages qui tend à remonter depuis la crise de 2008 et la mise en place d’une politique accommodante par la BCE.

Pouvoir d’achat immobilier des ménages

Source : CGEDD d’après INSEE, bases de données notariales, indices Notaires-INSEE désaisonnalisés et Banque de France.

Mais la situation n’est pas tenable dans la durée. Et qu’adviendra-t-il lorsque les banques centrales abandonneront leur politique accommodante et que les taux remonteront ? Les prix chuteront-ils du fait de la hausse du coût du crédit ? Les prix de l’immobilier sont maintenus artificiellement hauts par le contexte de taux bas actuel. Lorsque la BCE sifflera la fin de la récré, le marché pourra tomber de très haut.

Un fossé de plus en plus grand entre le prix du logement et le revenu des ménages

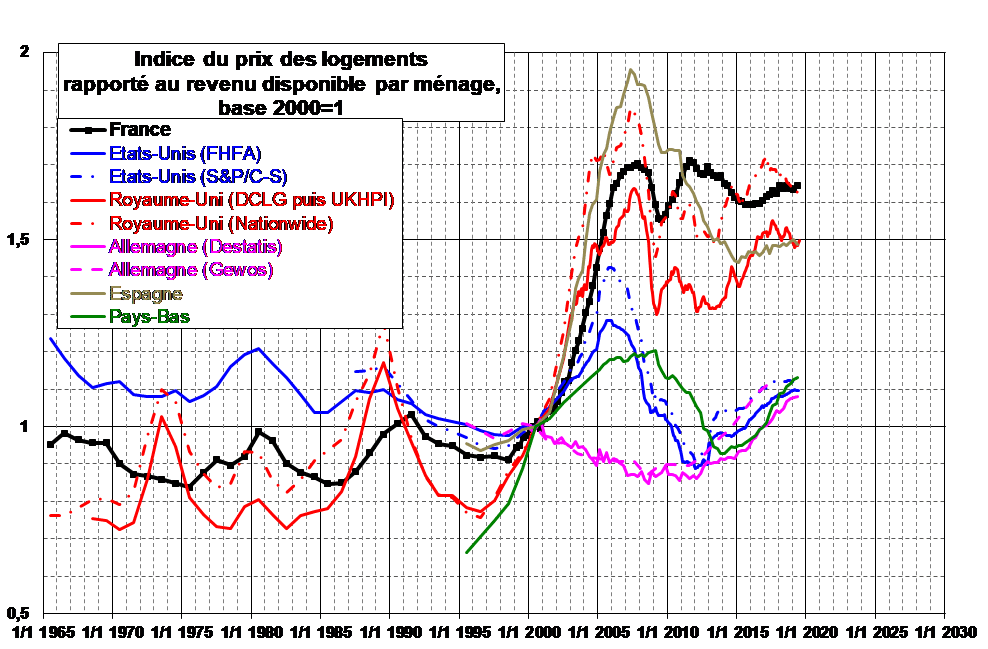

Enfin, troisième élément inquiétant : les prix de l’immobilier sont de plus en plus décorrélés des revenus des ménages. Jacques Friggit, du Conseil Général de l’Environnement et du Développement Durable a ainsi étudié les prix des logements par rapport aux revenus des Français depuis le milieu du siècle dernier et mis en exergue le fameux « tunnel de Friggit » qui met en évidence la stabilité du prix des logements entre 1965 à 2001 (hormis la bulle de 1988-1995). Cela signifie que durant cette période d’un peu plus de 35 ans, le revenu des Français augmentait au même rythme que le prix de leur logement.

Cependant, depuis 2001, ce rapport s’est profondément déséquilibré et la hausse des prix de l’immobilier est bien plus importante que la hausse des revenus des ménages.

Différences entre prix du logement et revenu des ménages en France

La situation est même davantage marquée en France qu’au Royaume-Uni et aux États-Unis.

Différence entre prix du logement et revenu des ménages en France et à l’étranger

Source : CGEDD d’après INSEE, bases notariales, indices Notaires-INSEE désaisonnalisés, Freddie Mac, FHFA, R. Shiller *

Sans conteste, ce déséquilibre entre hausse des prix de l’immobilier et hausse des revenus des ménages démontre une certaine irrationalité du marché immobilier. Peut-être même s’agit-il d’un signe que l’explosion de la bulle immobilière n’est pas loin ?

*Source : composantes « loyers des résidences principales » des indices des prix à la consommation, instituts statistiques nationaux. S&P/C-S, Census Bureau, Bureaus of Economic Analysis and Labor Statistics, UK Office for National Statistics, Nationwide, Destatis, Gewos, INE, Ministerio de Fomento, R. Vergés, Centraal Bureau Voor de Statistiek. La méthodologie d’un indice peut influer sur sa croissance tendancielle: les différences entre les tendances longues des divers indices représentés sur ce graphique peuvent être causées au moins pour partie par des différences de méthodologie. Cf. § 2.3.2. de [3].

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.